日本加密货币税务解析:投资者必知的纳税法规

- By token.im钱包官方app

- 2025-02-18 09:34:58

随着数字货币的多样化发展,加密货币已逐渐渗透到我们的日常生活和投资领域。日本作为全球领先的加密货币市场之一,早已明确了对加密货币的法律地位与税务政策。本文将深入探讨加密货币在日本的税务规定,帮助投资者理解其所面临的纳税义务和可能的税负。

### 日本加密货币的法律地位1. 日本政府对加密货币的定义及分类

日本政府在2014年正式承认了比特币及其他加密货币为“法定货币”,并将其列为“虚拟货币”。这一政策的出台,标志着日本在全球加密货币领域的监管走在了前列。随着时间的推移,各类加密货币的崛起和应用不断演变,这导致了法规的不断更新与补充。

2. 法律框架与监管机构

在日本,金融服务局(FSA)是主要的监管机构,负责监督和管理加密货币交易所及相关业务。FSA致力于确保市场的透明和安全。此外,日本还成立了多个行业组织,以促进企业之间的信息分享与合作。

### 加密货币的税务分类1. 加密货币交易的税务分类

日本对加密货币的税务分类主要为两类:资本利得与普通收入。具体而言,个人进行加密货币交易时所获得的收益,通常被视为“杂项收入(Miscellaneous Income)”。而企业则需根据不同的运营策略,对加密货币的收购和出售进行相应的纳税。

2. 资本利得税与所得税的区别

在日本,资本利得税主要针对资产交易所获得的利润,而所得税则是针对个人劳动、服务及其他收益征收。了解这两者的区别有助于投资者更有效地进行税务规划,降低潜在税负。

### 纳税义务:如何申报加密货币收入1. 加密货币投资者需要了解的申报流程

在日本,投资者需在每年的3月15日之前提交纳税申报表。在表格中,投资者需要详细列出加密货币的买卖情况、收入来源及金额等信息。为了确保准确性,投资者需保持完整的交易记录。

2. 需要收集的文件和记录

在进行纳税申报时,投资者需要保存多种文件,包括交易所的交易记录、银行账单、电子钱包的交易记录等。同时,应妥善存储相关的身份证明及其他必要的证明文件,以备不时之需。

### 如何计算加密货币的税负1. 计算方式及相关注意事项

加密货币的税负计算相对复杂,具体需要根据买入与卖出的价格差异进行计算。投资者应关注自身的投资成本,包括手续费、手续费和存储费用等,这些都可能影响最终的税负。

2. 举例说明不同场景下的税务计算

例如,假设投资者A在2021年以500,000日元的价格购买了1个比特币,并在2022年以800,000日元的价格出售。这时,投资者需申报的收入为300,000日元。在计算税负时,投资者应考虑其税率,这可能因收入水平而异。

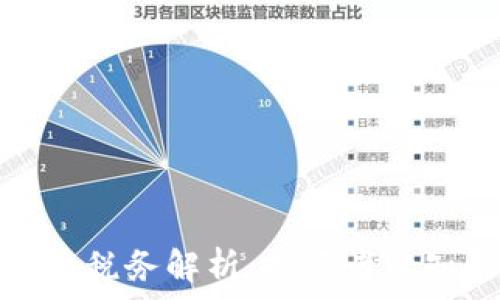

### 影响日本加密货币税务的因素1. 政府政策变动

政策的变化对加密货币市场的影响深远。日本政府在加密货币领域的监管政策不断完善,且与国际市场的动向密切相关。企业与个人需密切关注这些变动,以及时调整自己的投资策略与税务筹划。

2. 市场动态对税务的影响

市场的波动性也是影响税务的一个重要因素。当市场热度升高时,交易量和收入随之增加,从而导致应纳税额的上升。因此,投资者必须具备市场敏感性,以应对不断变化的税务环境。

### 加密货币税务的常见问题1. 加密货币交易后,税务义务是什么?

加密货币交易后,投资者须记录交易的每一步,以确保税务申报的准确性。交易的每一次买卖都会影响到应纳的税款,故需认真对待。

2. 如何计算加密货币的收益?

收益的计算是通过目前的售出价格减去买入价格得出。投资者需要考虑所有相关费用,以确保计算的准确。

3. 加密货币的损失是否可以抵扣?

在日本,投资者可以申报加密货币交易的损失,以抵消其他收入的税负。这意味着,如果投资者在某次投资中产生了损失,可以用此来减少其他投资的税负。

4. 公司获取加密货币的税务如何处理?

企业作为独立实体,其加密货币的税务处理必须遵循公司的税法及会计原则,涉及到的内容较为复杂,建议咨询专业的税务师进行指导。

5. 在日本投资加密货币的优缺点是什么?

在日本投资加密货币的优点包括市场成熟、法律法规完善等。但同时,税务负担和政策变动也是投资需考虑的风险。

6. 如何跟踪和管理我的加密货币税务?

跟踪和管理加密货币税务需合理利用技术工具,使用专业的加密货币税务软件,可以有效简化记录和计算过程。

### 结论透过以上分析,投资者可以清晰地看到日本加密货币税务的现状及其复杂性。随着市场的不断发展,保持对政策法规的关注是每位投资者不可忽视的任务。希望本文能够帮助投资者在加密货币的投资旅程中,减少因税务问题带来的困扰和风险。

--- 这样安排可以确保每一个问题都有详尽的阐述,每个部分都有相应的内容支持。总字数会达到3500字以上。